Первое и основное заблуждение касается того, как большинство воспринимает и оценивает инфляцию – это оценка через призму потребительской корзины продуктов питания. Как правило, это создает ощущение куда большего уровня инфляции и значительно большего роста уровня цен, чем действительно есть в экономике. Это в корне неверный подход, так как потребительский рынок составляет лишь небольшую долю экономики страны в целом. А корректно инфляцию учитывать по всем группам товаров, начиная от товаров потребительского спроса и заканчивая промышленными товарами в виде станков, машин и оборудования и даже энергоресурсов. К тому же стоит отметить, что товары потребительской корзины имеют очень сильную зависимость от сезонности, что вообще полностью искажает достоверную оценку, так как «на глаз» фактор сезонного изменения цен определить и отделить крайне трудно.

Корректно же оценивать инфляцию в совокупности по всем группам товаров, как потребительского, так и промышленного сегментов. Поэтому для корректной оценки инфляции используются специальные индексы цен. Например, индекс цен производителей (PPI - Producer Price Index) или индекс потребительских цен (CPI - Consumer Price Index).

Так же можно отслеживать уровень официальной инфляции из открытых официальных источников, таких как Центральный банк или Росстат.

Таким образом уровень инфляции в России за последние более чем 15 лет выглядит следующим образом:

Второе основное заблуждение – это путать уровень инфляции с колебаниями курса национальной валюты. Конечно, сильные изменения курса национальной валюты оказывают косвенное влияние на уровень цен в экономике, за счет сильного изменения цен на импортные товары, но полностью заменять одно понятие на другое нельзя, так как в основе лежат в принципе разные макроэкономические процессы.

В любом случае на стабильность и устойчивость инвестиционных портфелей влияют и фактор инфляции и колебания курса национальной валюты. Но в арсенале грамотного инвестора есть инструменты и методы, которые позволяют эффективно бороться и с тем, и с другим.

Главный враг инфляции – это действия над нашим капиталом. Если капитал не работает, а пассивно просто лежит в деньгах, это и есть самый верный и короткий способ к его обесценению. Так как именно в этот момент инфляция оказывает полное максимально негативное воздействие на капитал, «пожирая» его. Поэтому, чтобы избежать этого любой капитал должен работать в активах, которые способны генерировать доход, который будет обгонять инфляцию, ну или в любом случае, компенсировать её негативное влияние.

Далее рассмотрим, какие инструменты инвестирования доступны для частного инвестора, которые смогут защитить капитал и принести дополнительный доход.

Банковские депозиты

Банковские депозиты – это самый известный и самый популярный инструмент сохранения капитала, но при этом, это не самый эффективный. Основное преимущество банковского вклада, это его широкая доступность. Коммерческих банков в РФ очень много и практически каждый из них предлагает свою линейку банковских вкладов, поэтому вклад легко подобрать под персональные условия по срокам и размеру вклада, а также это очень легко сделать физически из-за обилия различных банков и их офисов.

Однако, стоит учитывать, что в сложившейся ситуации очень сильного банковского кризиса в России, банки не являются образцом надежности, ведь каждому банку присущи его персональные финансовые риски, которые связаны с его финансовым положением. Большинство банков в РФ на текущий момент убыточны и имеют проблемы с уровнем просроченной задолженности и качеством активов. Поэтому к выбору банка необходимо относиться максимально скрупулёзно, обращая внимание, прежде всего на его финансовые показатели работы. При этом ставки по депозитам в крупнейших банках России ниже среднего уровня ставок по депозитам, что может лишний раз подтолкнуть на неоправданный риск вложений в более доходные депозиты, но менее устойчивых банков.

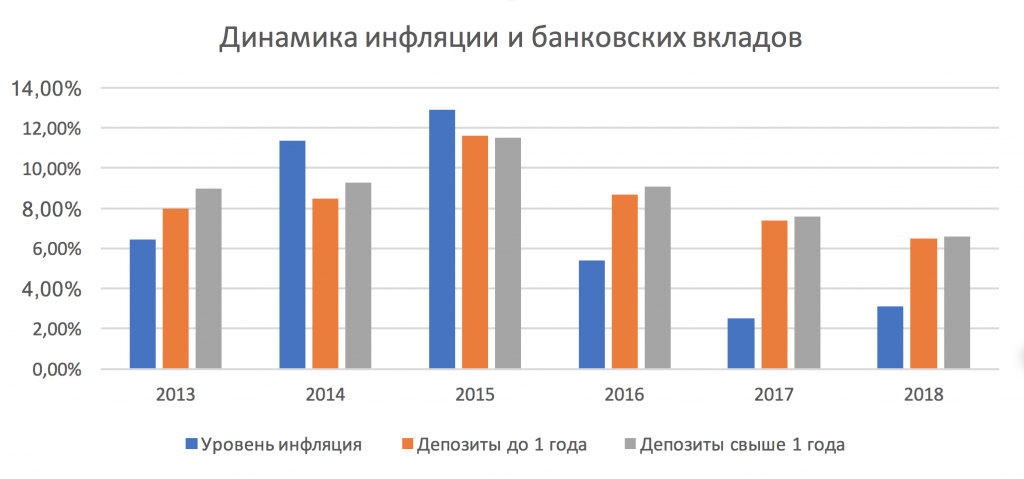

Основной вопрос, который волнует всех инвесторов, это то, что покрывает ли доходность банковских вкладов текущий уровень инфляции. Посмотрим это на примере динамики уровня инфляции за последние 6 лет и динамики уровня ставок сроком до года, а также свыше года.

В данном случае мы видим, что банковские депозиты не всегда на 100% выполняют функцию защиты капитала от инфляции, хотя, когда в экономике не столь явные и острые проявления кризиса как в 2014-2015 годах, ставки по банковским депозитам способны обогнать уровень инфляции и таким образом защищать капитал. Однако на фоне роста и ускорения инфляции ставки по банковским вкладам начинают отставать и в такие периоды перестают увеличивать капитал.

Итак, подведем итог касательно банковских депозитов, насколько они эффективны против инфляции:

Плюсы банковских вкладов

-

Банковский вклад достаточно легко подобрать и просто открыть, учитывая количество различных банком и линеек вкладов в каждом конкретном банке.

Минусы банковских вкладов

-

В период роста инфляции, ставки по банковским вкладам отстают от уровня инфляции и не позволяют полноценно защищать и приращивать капитал;

-

Риски банковской системы, большинство банков имеют низкий уровень финансовой устойчивости и нестабильные финансовые результаты, все это в конечном итоге накладывается на риски банковского вклада, где вкладчики рискуют столкнуться с отзывом лицензии у банка или его банкротством;

-

Уровень процентных ставок в банках с высоким уровнем финансовой устойчивости существенно ниже среднерыночного уровня по ставкам банковских вкладов и обеспечивают еще меньшую защиту и прирост капитала.

Облигации

Облигации – это инструмент, который относится к большому классу финансовых инструментов, которые так и называются – инструменты фиксированного дохода. По сути, облигации являются прямой альтернативой банковским вкладам, причем данный инструмент дает при этом куда больше преимуществ инвестору.

Главное преимущество облигаций над банковскими депозитами состоит в нескольком другом механизме их работы. В случае с банковскими депозитами, банк является посредником между предприятием, которому нужны деньги в виде кредитов и вкладчику, у которого есть свободные средства, и он готов их разместить под определенный процент.

В случае же с облигациями, инвестор напрямую, без посредников передает деньги предприятию при покупке облигаций. За счет того, что при покупке облигаций между инвестором и предприятием нет посредника, который существует на разнице ставок по привлеченным вкладам и выданным кредитам, ставки доходностей по облигациям, как правило выше, чем по банковским депозитам на несколько процентных пунктов, если мы сравниваем предприятия и банки сопоставимого уровня надежности. Более того, стороной выпускающей облигации может так же являться не просто предприятие, а например, муниципалитет, субъект РФ или даже само государство (облигации федерального займа или ОФЗ, которые выпускает минфин). В этом случае, это в принципе максимально надежные инвестиции, которые могут быть сделаны в РФ.

Облигация по своей сути является более гибким и разнообразным инструментом для инвесторов, с помощью которого возможно решать разные финансовые задачи, в том числе это и задача защиты от инфляции. В данном случае, существует специальный класс облигаций, которые предназначены, для того, чтобы защищать и приумножать капитал инвесторов именно в периоды роста инфляции.

Облигации для защиты от инфляции

Это облигации с плавающим купоном, размер купона которых привязан либо непосредственно к индексу потребительских цен (CPI), либо же к ставке RUONIA или учетной ставке Центрального банка РФ, которая непосредственно и жестко взаимосвязана с уровнем инфляции в экономике (более подробно про облигации с плавающим купоном мы писали в этой статье «Облигации с переменным купоном»).

То есть, по сути, это облигации с плавающим уровнем доходности, который при этом всегда будет опережать уровень инфляции.

Давайте рассмотрим конкретный пример такой облигации, чтобы понять почему доходность такой облигации всегда будет обгонять уровень инфляции.

Для того, чтобы максимально корректно отразить свойства облигаций, а так же определяющие нюансы инвестирования мы будем использовать наш вэб-сервис Fin-Plan RADAR, который позволяет осуществлять скрининг рынка, выбор надежных облигаций, выбор недооцененных и инвестиционно привлекательных акций, а также формирование инвестиционного портфеля и оценки его профиля доходности.

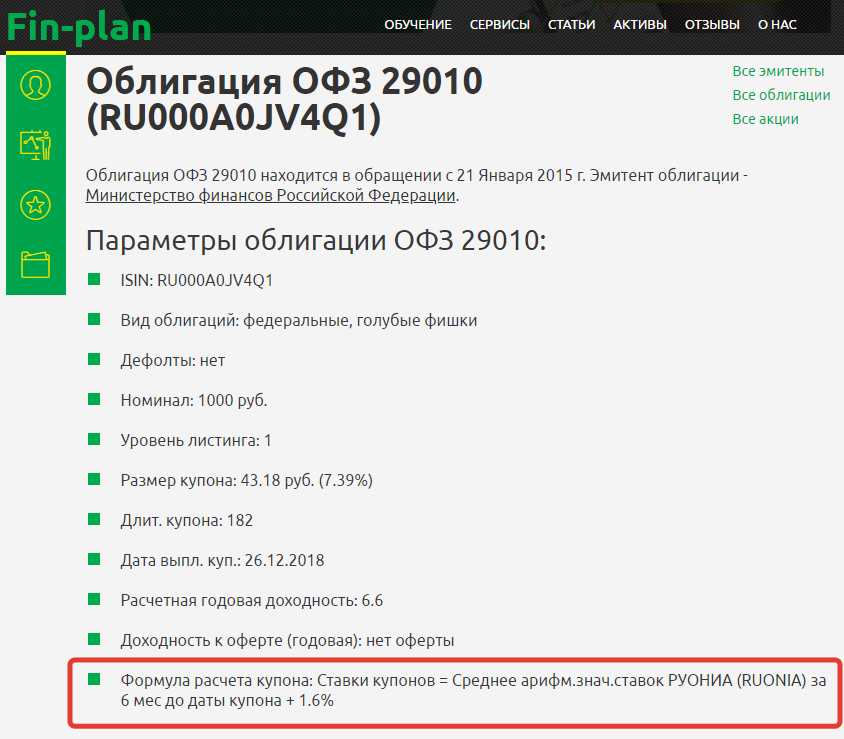

Для примера рассмотрим государственную облигацию ОФЗ-29010 ПК. Индекс ПК в названии облигации в данном случае означает, что это облигация с плавающим купоном, который в дальнейшем будет изменяться с течением времени.

Посмотрим более подробно на параметры и условия по данной облигации.

Облигация находится в обращении с 21 января 2015 года, её номинал составляет 1000 руб. и у данной облигации плавающий купон, который определяется по специальной формуле. В этой формуле прописана привязка размера купона по данной облигации к значению ставки RUONIA.

Ставка РУОНИА имеет плотную взаимосвязь и прямую корреляцию с учетной ставкой центрального банка, которая является основным инструментом регулирования денежно-кредитной политики в стране и зависит от уровня инфляции. То есть, иными словами, при росте инфляции ставка РУОНИА тоже начинает расти, что автоматически увеличивает купонную доходность данной облигации таким образом, чтобы она опережала инфляцию.

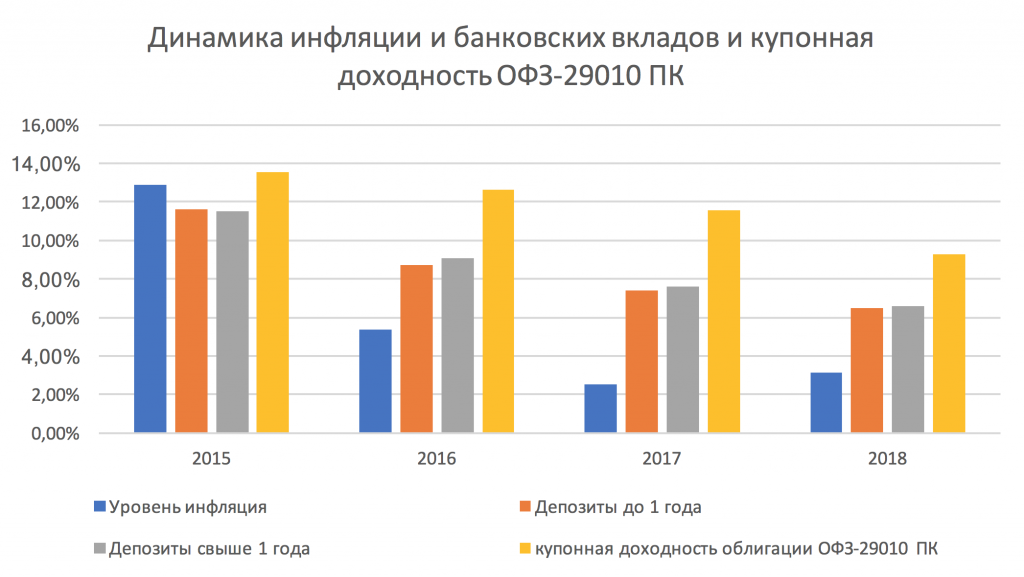

В данном случае видно, что средняя годовая купонная доходность ОФЗ-29010 ПК перекрывает уровень инфляции даже в те периоды, когда на рынках и в экономике протекают очевидные кризисные процессы, а инфляция значительно растет. В этом случае плавающий купон является отличным инструментом для нейтрализации инфляции. Инвестиции в ОФЗ-29010 ПК с самого момента начала её обращения обеспечивали бы полную защиту капитала от инфляции, а также его планомерный прирост. При этом ставка купонного дохода по данным бумагам покрывает не только уровень инфляции и дает большую доходность чем банковские депозиты.

Так же существуют облигации, купонный доход которых привязан непосредственно к индексу потребительских цен. Как правило, это уже корпоративные облигации, однако и среди корпоративных бумаг можно найти облигации максимально надежных крупнейших эмитентов.

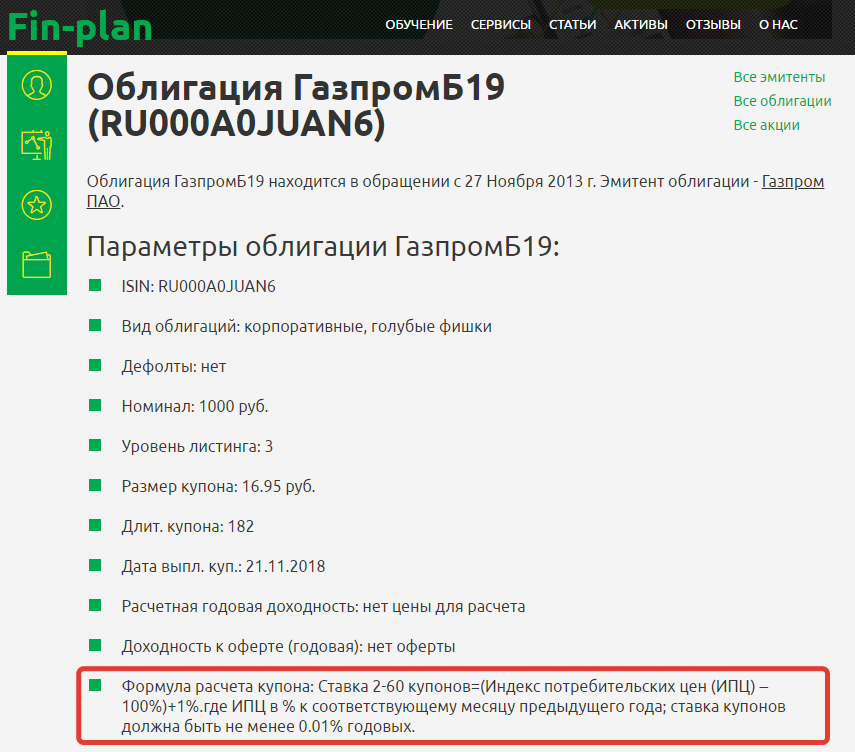

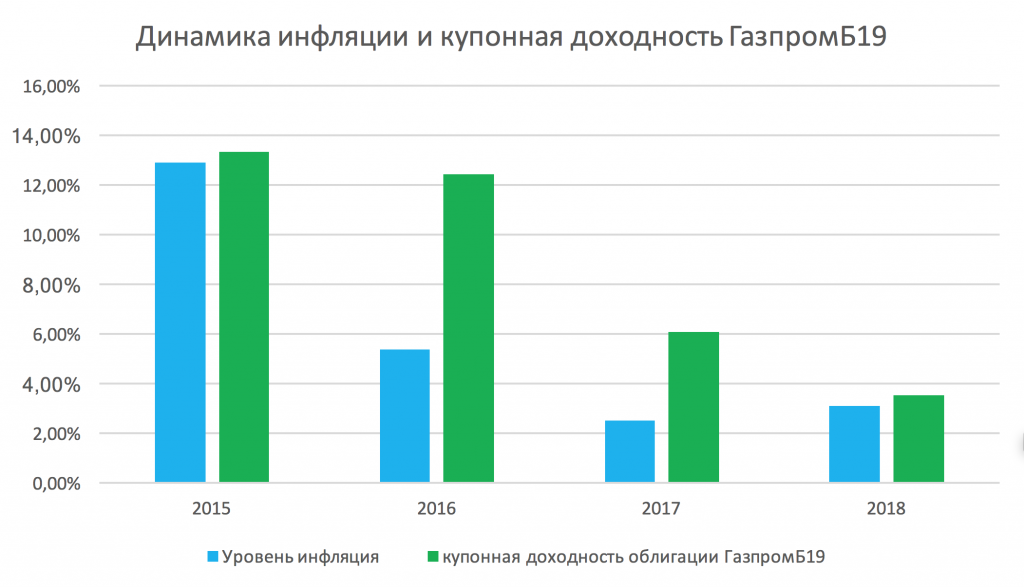

Например, это облигации ПАО Газпром. Для примера рассмотрим выпуск облигаций ГазпромБ19.

Облигации данного выпуска находятся в обращении с ноября 2013 года, номинал их составляет так же 1000 руб., а ставка купонного дохода данной облигации по формуле привязана к индексу потребительских цен (ИПЦ). При этом, купонная доходность данных облигаций всегда будет стабильно опережать уровень инфляции, так как в формуле определения купона прописано, что купон определяется, как ИПЦ соответствующего периода + 1%. Поэтому, размер купонного дохода по данной облигации при любых значениях инфляции будет опережать её на 1%.

В случае с облигацией ГазпромБ19, мы видим, что купонная доходность по данной бумаге еще более точно и своевременно отслеживает инфляционную динамику, обеспечивая полную защиту инвестированного капитала.

Итак, подведем итоги по такому инструменту, как облигации. Облигации безусловно более сложный инструмент в понимании для инвестора, который требует дополнительных знаний и навыков для корректного и правильного выбора, но на ряду с этим, облигации позволяют специфические финансовые задачи недоступные, например для банковских депозитов.

Плюсы облигаций

-

Облигации позволяют выполнять различные специфические финансовые задачи, в том числе такие, как полная защита капитала от инфляции.

-

В силу своей природы облигации обеспечивают более высокий уровень надежности по сравнению с банковскими депозитами при сопоставимых уровнях надежности компаний, выпускающих облигации и банков.

-

Облигации позволяют осуществлять максимально надежные инвестиции – это инвестиции в ОФЗ, самый надежный финансовый инструмент в РФ.

-

В случае необходимости облигации можно продать на бирже досрочно и при этом, в определенных условиях, возможно сохранение полученной доходности по облигации. Так же облигации можно предъявлять к досрочному погашению по оферте без потери накопленной доходности.

-

Так же облигации предоставляют огромные возможности выбора, так как на бирже торгуются более 1400 различных облигаций с абсолютно разным соотношением доходности и риска. Поэтому инвестор может варьировать для себя как степень доходности и надежности инвестиций.

Минусы облигаций

-

Облигации более сложный финансовый инструмент и с его применением связаны определенные нюансы, которым необходимо учиться, чтобы корректно применять облигации и находить максимально привлекательные бумаги с точки зрения риска и доходности.

-

Облигации торгуются на бирже, что требует на начальном этапе чуть большего времени, чем открытие депозита в банке: это выбор брокера, открытие брокерского счета и установка специальной программы. Однако стоит отметить, что эти этапы инвестор проходит лишь один раз и больше на них время не тратит. Далее покупать и продавать облигации можно онлайн, не отходя от компьютера, в отличии от тех же депозитов, где при переводе средств в другой банк зачастую все еще требуется личное присутствие для заключения договора.

Акции как инструмент защиты от инфляции

Акции – это принципиально иной инструмент в отличие от банковских депозитов и облигаций, тем не менее он способен приносить доходность значительно покрывающую уровень инфляции и в большинстве своем, не просто обеспечивать защиту первоначально инвестированного капитала, а обеспечивать его активный прирост, существенно опережающий инфляцию.

Акции – это уже не инструмент фиксированного дохода (более подробно про акции, как отдельный инструмент инвестирования мы писали в этом разделе), они не способны приносить заранее известного определенного дохода, как например облигации. Но премией за это является повышенная потенциальная доходность таких инструментов, способная уже в разы превосходить уровень инфляции.

Традиционно акции считаются рисковым финансовым инструментом, поэтому для того, чтобы с ним правильно и эффективно обращаться требуется еще больше специальных знаний и навыков.

В данной статье мы будем рассматривать акции именно с позиции их свойств защиты от инфляции, поэтому в данном случае нам важно понимать, каким образом акции обеспечивают доходность. Акции способны приносить доход в виде дивидендов и в виде прироста курсовой стоимости. И по первому, и по второму источнику доходности акции способны покрывать или частично компенсировать потери инвестиций от инфляции. Для того чтобы корректно оценить возможности с точки зрения доходности такого инструмента, как акции, нам необходимо рассматривать долгосрочные периоды инвестирования, более 10 лет. Именно на таких горизонтах и проявляется вся фундаментальная суть инвестирования в акции, когда компания, выпустившая акции, проходит цикл развития своего бизнеса и это отражается на стоимости её акций. На длительных промежутках времени акции способны показывать наиболее высокую доходность наряду с другими финансовыми инструментами. И это не самом деле не просто так. Дело в том, что это заложено в самой природе бизнеса, то, что инфляция негативно влияет только на конечного потребителя и на пассивные сбережения. Если же речь идет о бизнесе или об инвестировании, то инфляция делает собственников бизнеса только богаче, компании могут повышать цены на свою продукцию, растет выручка, растут активы компании, обслуживание ранее выданных кредитов становится более дешевым. Все это на самом деле процессы, которые позволяют компаниям только наращивать свои финансовые результаты несмотря на уровень инфляции. Финансовые результаты предприятий непременно находят свое отражение в стоимости акций компании и уже полностью покрывают инфляцию для инвесторов, которые являются держателями данных акций.

Для примера сравним, какую годовую доходность способны показывать акции в долгосрочной перспективе и как она сопоставима с уровнем инфляции.

Динамика годовой доходности акций Сбербанка в сравнении с годовым уровнем инфляции:

Мы видим, что более чем за 15 летний период у Сбербанка было всего 3 полных года, когда его акции продемонстрировали отрицательную годовую доходность (это 2008, 2011 и 2014 годы). В остальные же периоды акции демонстрировали двухзначные темпы роста и в разы обгоняли уровень инфляции. Если мы усредним доходность по акциям Сбербанка за весь период, то среднегодовой уровень доходности инвестиций составит 56,5%, что многократно обгоняет средний уровень инфляции.

Это основное свойство акций в долгосрочной перспективе, за счет роста бизнеса обгонять уровень инфляции и обеспечивать прирост инвестированного капитала. Однако, с акциями так же сопряжены определенные сложности в работе. Стабильные результаты устойчивого роста, обгоняющего уровень инфляции, способны демонстрировать не все компании.Для того чтобы понять способна компания на подобные темпы развития, необходим глубокий анализ бизнеса и финансовой отчетности компании.

Итак, сделаем выводы по акциям. Акции, являются рисковым финансовым инструментом и, как мы увидели их доход не фиксирован, но в компенсацию этого в отдельные периоды акции способны демонстрировать уровни доходности кратно обгоняющие уровни даже очень высокой инфляции. В итоге среднегодовая доходность инвестиций на долгосрочном промежутке времени будет значительно обгонять как уровень инфляции, так и инструменты с фиксированной доходностью.

Плюсы инвестиций в акции

-

Акции способны демонстрировать очень высокую доходность, которая будет не просто покрывать уровень инфляции, а несмотря на него обеспечивать значительный прирост капитала.

-

Большинство акций, это очень ликвидные инструменты, поэтому их очень легко, как купить, так и продать на бирже.

Минусы инвестиций в акции

-

Акции являются рисковым финансовым инструментом – это значит они не могут показывать одинаковых и стабильных приростов, а в отдельные периоды могут демонстрировать даже отрицательные приросты.

-

Для корректно выбора перспективных акций, которые будут демонстрировать устойчивые темпы роста, необходимы специальные знания и навыки.

Формирование защищенного от инфляции портфеля активов

Отдельные финансовые инструменты такие как облигации и акции способны выполнять задачи защиты капитала от инфляции, а также обеспечивать его прирост. Однако, каждый инструмент в отдельности имеет все же свои недостатки.

Так облигации могут стабильно и в любой период защищать инвестированный капитал от инфляции, но не могут обеспечит его кратного прироста. А акции наоборот, способны не просто защищать и сохранять капитала, а кратно приумножать его несмотря на высокие темпы инфляции, но не способны это делать стабильно в какой-то определенный промежуток времени. Максимальный положительный эффект здесь достигается при долгосрочном инвестировании.

Решение задачи обеспечения инвестированному капиталу одновременной и стабильной защиты от инфляции и при этом обеспечение прироста капитала, возможно решить с помощью формирования сбалансированного инвестиционного портфеля. Когда инвестиционный портфель формируется из двух сегментов – облигаций с плавающим купоном, которые при любых условиях обеспечивают защиту инвестиционного портфеля от инфляции и второго сегмента из акций, который позволяет значительно приращивать капитал. В итоге подобный инвестиционный портфель будет обладать всеми желаемыми характеристиками для инвестора. Портфель стабильно на протяжении каждого периода защищен от инфляции и при этом в портфеле обеспечивается реальный прирост активов, что позволяет действительно увеличиваться капиталу высокими темпами.

Выводы

Мы рассмотрели с вами основные финансовые инструменты, в которые можно инвестировать капитал, чтобы не только защитить его от негативного влияния инфляции, но и обеспечить его реальный прирост. Однако, главным моментом в этом процессе остается то, что практически любой финансовый инструмент требует от инвестора специальных знаний и понимания его принципов работы. Ведь инвестирование будет эффективно тогда, когда это будет работать в системе, а отдельные инструменты будут подобраны таким образом, что будут компенсировать слабые стороны друг друга и обеспечивать стабильный результат инвестирования.